به گزارش رسانه بهمن،

به نقل از فرهیختگان، میانگین قیمت زمین در بهار امسال (آخرین آمار) به ۴۶ میلیون تومان و میانگین قیمت مسکن به ۳۲ میلیون تومان رسیده است. در سطح کشور نیز میانگین قیمت زمین به ۹ میلیون و ۳۰۰ هزار تومان و میانگین قیمت مسکن به ۱۰ میلیون و ۲۰۰ هزار تومان رسیده. بررسیها نشان میدهد طی ۱۰ سال اخیر در شهر تهران قیمت زمین ۴۰ برابر و قیمت مسکن ۲۰ برابر شده است. مجموع این نوسانات قیمتی موجب شده مسکن از دسترس بسیاری از خانوارهای ایرانی خارج شود. آمارها نشان میدهد در شرایط فعلی سهم مسکن از سبد معیشت خانوارهای ایرانی بین ۳۷ تا ۵۰ درصد و برای برخی خانوارها حتی به ۶۰ درصد نیز میرسد. ادامه این وضعیت، فقر شدیدی است که به واسطه هزینههای سنگین مسکن، خانوارهای ایرانی تجربه میکنند. در همین خصوص دولت سیزدهم اقدامات اولیه را برای احداث ۴ میلیون واحد مسکن شروع کرده که در جای خود، اثرات مثبت آن در سالهای آتی در بازار مسکن کشور دیده خواهد شد. اما مساله اینجاست که این طرح در غیاب ابزارهای کنترلی و تنظیمگر بازار مسکن، بخش بزرگی از کارایی خود را از دست خواهد داد. این تنظیمگر بازار که در همه جای جهان بهعنوان ابزار قدرتمند در دست سیاستگذار یا همان دولت شناخته میشود، مالیات بر مسکن است. در این گزارش به بررسی اقسام مالیات بر مسکن پرداخته شد. نتایج بررسیها نشان میدهد گرچه ۵ نوع مالیات در بخش مسکن و زمین شهری در دنیا متداول است، اما بهترین و کاراترین ابزار، مالیات سالانه بر مسکن یا همان مالیات بر ملاکی است که در ایران به حاشیه رفته است.

۳ مالیات فرعی در بخش مسکن

بررسی تجربیات جهانی نشان میدهد در سطح ﺟﻬﺎن، کشورهای مختلف ﺑﻪﻣﻨﻈﻮر ﮐﻨﺘﺮل ﺳﻮداﮔﺮی، ﮐﺴﺐ درآﻣﺪ، ﺗﺤﻘﻖ اﻫﺪاف ﺑﺨﺶ ﻣﺴﮑﻦ و ﺗﺨﺼﯿﺺ ﺑﻬﯿﻨﻪ ﻣﻨﺎﺑﻊ، ﺑﻬﺒﻮد اﻫﺪاف ﺗﻮزﯾﻊ درآﻣﺪ اﺑﺰار ﻣﺎﻟﯿﺎﺗﯽ ﻣﺘﻨﺎﺳﺐ ﺑﺎ آن ﮐﺎرﮐﺮد را ﺑﻪﮐﺎر ﮔﺮﻓﺘﻪاند که از ﻣﻬﻢﺗﺮﯾﻦ آﻧﻬﺎ ﻣﯽﺗﻮان ﺑﻪ ﻣﺎﻟﯿﺎت ﺑﺮ عایدی ﺳﺮﻣﺎﯾﻪ (CGT)، ﻣﺎﻟﯿﺎت ﺑﺮ ارزش زﻣﯿﻦ (LVT)، ﻣﺎﻟﯿﺎت ﺑﺮ واﺣﺪﻫﺎی ﻣﺴﮑﻮﻧﯽ ﺧﺎﻟﯽ (VHT) و ﻣﺎﻟﯿﺎت ﺑﺮ ﺧﺮﯾﺪ اﻣﻼک ﮔﺮانقیمت (SDLT) اشاره کرد، اما یکی دیگر از انواع مالیات بر مسکن، مالیات بر مالکیت یا ملاکی مسکن است.

۱- مالیات بر عایدی ﺳﺮﻣﺎﯾﻪ (CGT):

در ادﺑﯿﺎت اﻗﺘﺼﺎدی اﻋﺘﻘﺎد ﺑﺮ این اﺳﺖ ﮐﻪ ﻧﻮﺳﺎنﻫﺎ و ﺷﻮکﻫﺎی ادواری ﺑﺨﺶ ﻣﺴﮑﻦ ﻋﻤﻮﻣا ﺗﺤﺖتاﺛﯿﺮ ﺷﻮکﻫﺎی ﺗﻘﺎﺿﺎ و ﺳﻮداﮔﺮی در اﯾﻦ ﺑﺎزار ﻗﺮار دارد. ﯾﮑﯽ از اﺑﺰارﻫﺎی ﺑﺴﯿﺎر ﻣوﺛﺮ ﻣﺎﻟﯿﺎﺗﯽ ﮐﻪ ﻣﯽﺗﻮاﻧﺪ ﻣﺎﻧﻊ از ﻓﻌﺎﻟﯿﺖﻫﺎی ﺳﻮداﮔﺮاﻧﻪ و ورود و ﺧﺮوج ﺷﺪﯾﺪ ﺳﺮﻣﺎﯾﻪﻫﺎی ﺳﺮﮔﺮدان ﺑﻪ اﯾﻦ ﺑﺨﺶ شود و روﻧﺪ ﺳﺮﻣﺎﯾﻪﮔﺬاری را در اﯾﻦ ﺑﺨﺶ در ﻣﺴﯿﺮ ﺑﺎﺛﺒﺎت و ﺑﻪدور از ﻧﻮﺳﺎنﻫﺎی ادواری ﻗﺮار دﻫﺪ، ﻣﺎﻟﯿﺎت ﺑﺮ عایدی ﺳﺮﻣﺎﯾﻪ اﺳﺖ ﮐﻪ ﺳﺎﺑﻘﻪ ﺑﻪﮐﺎرﮔﯿﺮی آن در ﮐﺸﻮرﻫﺎی دﯾﮕﺮ ﺣﺘﯽ از ﻣﺎﻟﯿﺎت ﺑﺮ ارزش اﻓﺰوده ﻧﯿﺰ ﺑﯿﺸﺘﺮ اﺳﺖ. این مالیات با نرخ بازدارنده بر مابهالتفاوت قیمت خرید و فروش اقلام مورد هدف ازجمله مسکن اعمال میشود. با استناد به تجارب کشورهای پیشرفته و مطالعات علمی میتوان گفت اخذ این مالیات در بخش مسکن، آثار مثبتی را ازجمله کنترل تقاضای سوداگری و تورم، کاهش شکاف طبقاتی در جامعه، هدایت نقدینگی بهسمت تولید و رونق ساختوساز، افزایش ثبات و پیشبینیپذیری اقتصاد و افزایش قدرت خرید مردم دارد. این پایه مالیاتی تنها سوداگران و تقاضاهای غیرمصرفی را مورد هدف قرار میدهد؛ بنابراین خانه اصلی هر فرد از پرداخت مالیات معاف است و هر خانواده به تعداد اعضای خود میتواند از معافیت مالیاتی در مالیات بر عایدی سرمایه و مالیات نقلوانتقال برخوردار باشد، همچنین سازندگانی که اقدام به تولید و عرضه واحدهای مسکونی (ساختمانهای نوساز) میکنند از پرداخت این مالیات معاف هستند.

۲- ﻣﺎﻟﯿﺎت ﺑﺮ واﺣﺪﻫﺎی ﻣﺴﮑﻮﻧﯽ ﺧﺎﻟﯽ (VHT):

ﯾﮑﯽ از اﺑﺰارﻫﺎی دولتها ﺑﺮای ﺗﺨﺼﯿﺺ ﺑﻬﯿﻨﻪ ﻣﻨﺎﺑﻊ ﻣﻮﺟﻮد ﻣﺴﮑﻦ در ﺷﺮاﯾﻂ ﻧﺎﺑﺮاﺑﺮی ﻋﺮﺿﻪ و ﺗﻘﺎﺿﺎ، وﺿﻊ ﻣﺎﻟﯿﺎت ﺑﺮ ﺧﺎﻧﻪﻫﺎی ﺧﺎﻟﯽ از ﺳﮑﻨﻪ (Vacant Home Tax) اﺳﺖ. وﺿﻊ ﻧﺮخ ﻣﻨﺎﺳﺐ ﻣﺎﻟﯿﺎت ﻣﻨﺠﺮ ﺑﻪ اﻓﺰاﯾﺶ ﻫﺰﯾﻨﻪ ﻧﮕﻬﺪاری ﺧﺎﻧﻪﻫﺎی ﺧﺎﻟﯽ ﺑﺮای ﻣﺎﻟﮑﺎن ﺷﺪه و ﺑﻪﻋﻨﻮان اﺑﺰار و اﻫﺮﻣﯽ ﻣﮑﻤﻞ درﮐﻨﺎر ﻋﺮﺿﻪ ﻣﺴﮑﻦ ﺑﺮای ﮐﺎﻫﺶ ﻗﯿﻤﺖ ﻣﺴﮑﻦ و اﯾﺠﺎد ﺗﻌﺎدل در ﺑﺎزار اﺳﺖ. از اینرو وضع مالیات بر خانههای خالی بهعنوان ابزاری تنظیمگر جهت مقابله با این نوع فعالیت سوداگرانه و بهبود مدیریت بازار مسکن، امری ضروری و اجتنابناپذیر است.

۳- مالیات ﺑﺮ ﺧﺮﯾﺪ اﻣﻼک ﮔﺮانقیمت (SDLT):

از دﯾﮕﺮ اﻫﺪاف ﻧﻈﺎمﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ در ﺣﻮزه زﻣﯿﻦ و ﻣﺴﮑﻦ ﺷﻬﺮی، اخذ مالیات ﺑﺮ ﺧﺮﯾﺪ اﻣﻼک ﮔﺮانقیمت (SDLT) است. واﺣﺪﻫﺎی ﻣﺴﮑﻮﻧﯽ ﮔﺮانقیمت از ﻣﻨﻈﺮ ﻣﺎﻟﯿﺎت ارزش اﻓﺰوده ﻣﯽﺗﻮانند ﻣﻨﺒﻊ اﺧﺬ ﻣﺎﻟﯿﺎت ﺑﺎشند. ﺑﺎ ﺗﻮﺟﻪ ﺑﻪ اﯾﻨﮑﻪ واﺣﺪﻫﺎی ﻣﺴﮑﻮﻧﯽ ﮔﺮانقیمت ﺗﻨﻬﺎ ﺑﺎ ﻫﺪف ﺳﺮﭘﻨﺎه ﺧﺮﯾﺪاری ﻧﺸﺪهاﻧﺪ و ارزش داراﯾﯽ آﻧﻬﺎ ﻧﻘﺶ ﻏﺎﻟﺐ در ﺧﺮﯾﺪ آن اﺳﺖ، ﺑﻨﺎﺑﺮاﯾﻦ ﻣﯽﺗﻮانند ﻣﻨﺒﻊ اﺧﺬ ﻣﺎﻟﯿﺎت باشند، ﺑﻪ این دﻟﯿﻞ که اﯾﻦ ﻣﺎﻟﯿﺎت از اﻣﻼک ﺑﺎ ﻗﯿﻤﺖ ﺑﺎﻻﺗﺮ از ﻗﯿﻤﺖ ﻣﺘﻮﺳﻂ اﺧﺬ ﻣﯽﺷﻮد، ﺗﻌﺪاد واﺣﺪﻫﺎی ﻣﺴﮑﻮﻧﯽ ﻣﺸﻤﻮل ﻣﺎﻟﯿﺎت ﻣﺤﺪود اﻣﺎ درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ ﺣﺎصل از آن ﻗﺎﺑﻞﺗﻮﺟﻪ اﺳﺖ.

رشد ۴۰ برابری قیمت زمین در نبود ﻣﺎﻟﯿﺎت LVT

ﯾﮑﯽ از اﺑﺰارﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ، ﺗﺨﺼﯿﺺ ﺑﻬﯿﻨﻪ ﻣﻨﺎﺑﻊ زﻣﯿﻦ و ﻣﺴﮑﻦ ﺷﻬﺮی ﻣﺎﻟﯿﺎت ﺑﺮ ارزش زﻣﯿﻦ اﺳﺖ. اﻓﺰاﯾﺶ روزاﻓﺰون ﺗﻘﺎﺿﺎ ﺑﺮای ﻣﺴﮑﻦ ﺑﺎ ﺗﻮﺟﻪ ﺑﻪ اﻓﺰاﯾﺶ ﺟﻤﻌﯿﺖ ﺷﻬﺮﻧﺸﯿﻦ از ﺳﻮﯾﯽ و ﻣﺤﺪودﺑﻮدن ﻣﻨﺎﺑﻊ زﻣﯿﻦ ﺷﻬﺮی و ﻋﺪم اﻣﮑﺎن ﺗﻮﻟﯿﺪ زﻣﯿﻦ، اﺳﺘﻔﺎده ﺑﻬﯿﻨﻪ از ﻣﻨﺎﺑﻊ زﻣﯿﻦ ﺷﻬﺮی ﻣﻮﺟﻮد را اﺟﺘﻨﺎبﻧﺎﭘﺬﯾﺮ ﻣﯽﺳﺎزد. اﺳﺘﻔﺎده از اﺑﺰارﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ ﻣﯽﺗﻮاﻧﺪ ﻣﺎﻟﮑﺎن زﻣﯿﻦ و ﻣﺴﮑﻦ ﺷﻬﺮی را ﺑﻪﺳﻤﺖ ﺗﺨﺼﯿﺺ ﺑﻬﯿﻨﻪ ﻣﻨﺎﺑﻊ زﻣﯿﻦ و ﻣﺴﮑﻦ ﻫﺪاﯾﺖ ﮐﻨﺪ. در این زمینه بررسیها نشان میدهد درحالحاضر بیش از ۳۰ کشور در سراسر جهان یک نوع مالیات با عنوان «مالیات بر ارزش زمین» (LVT) را برای مقابله با سوداگری در بخش زمین پیادهسازی کردهاند.

در آمریکا این نوع مالیات از سال ۱۹۱۳ اجرا میشود و مسئولان ایالت پنسیلوانیا اولین قانون این نوع مالیات را اجرا کردهاند. تعداد کم کشورهایی که این نوع مالیات را اجرا کردهاند، به این معنی نیست که این نوع ابزار مالیاتی قابلیت اجرایی ندارد یا موثر نیست، بلکه اغلب کشورهای جهان به این دلیل که موضوع سوداگری مسکن را ندارند، نیازی به ایجاد این نوع مالیات ندارند. ﻣﺎﻟﯿﺎت ﺑﺮ ارزش زﻣﯿﻦ ﺑﺎ ﻫﺪاﯾﺖ ﻣﺎﻟﮑﺎن ﺑﻪ ﺗﺨﺼﯿﺺ ﺑﻬﯿﻨﻪ ﻣﻨﺎﺑﻊ ﺧﻮد ﻋﻤﻼ در ﺣﻮزه زﻣﯿﻦﻫﺎی ﻣﺴﮑﻮﻧﯽ ﺷﻬﺮی ﻣﻨﺠﺮ ﺑﻪ اﻓﺰاﯾﺶ ﺳﺎﺧﺖوﺳﺎز ﻣﯽﺷﻮد. در ﺷﺮاﯾﻄﯽ ﮐﻪ ﺑﺎزار زﻣﯿﻦ ﺑﺎ اﻓﺰاﯾﺶ ﻗﯿﻤﺖ و اﻧﺘﻈﺎرات ﺗﻮرﻣﯽ ﻧﺎﺷﯽ از اﯾﻦ اﻓﺰاﯾﺶ ﻗﯿﻤﺖ ﻫﻤﺮاه ﺑﺎﺷﺪ، اﯾﻦ ﻧﻮع ﻣﺎﻟﯿﺎت ﻣﯽﺗﻮاﻧﺪ ﻣﻨﺠﺮ ﺑﻪ ﮐﺎﻫﺶ ﻗﯿﻤﺖ زﻣﯿﻦ در ﺑﺎزار ﺷﻮد؛ ﭼﺮاﮐﻪ ﺑﺎ اﻓﺰاﯾﺶ ﻫﺰﯾﻨﻪﻫﺎی ﻧﮕﻬﺪاری زﻣﯿﻦ، ﻣﺎﻟﮑﺎﻧﯽ ﮐﻪ ﻗﺎدر ﺑﻪ اﺳﺘﻔﺎده ﺑﻬﯿﻨﻪ از زﻣﯿﻦ ﺧﻮد ﻧﺒﺎﺷﻨﺪ، اﻗﺪام ﺑﻪ ﻓﺮوش زﻣﯿﻦﻫﺎی ﺧﻮد میکنند و درﻧﺘﯿﺠﻪ ﺑﺎ اﻓﺰاﯾﺶ ﻋﺮﺿﻪ زﻣﯿﻦ در ﺑﺎزار، ﻗﯿﻤﺖ زﻣﯿﻦ ﻣﯽﺗﻮاﻧﺪ ﮐﺎﻫﺶ ﯾﺎﺑﺪ. اما در ایران موضوع بسیار متفاوت است؛ چراکه بررسیها نشان میدهد در این زمینه با وجود اینکه بخش عمده هزینه ساخت مسکن مربوط به قیمت زمین و زمین یکی از ابزارهای سوداگری و احتکار است، ابزار مالیاتی برای کنترل سوداگری در این بخش وجود ندارد. این موضوع از این منظر اهمیت دارد که طی ۱۰ سال اخیر قیمت زمین در شهر تهران با افزایش نزدیک به ۴۰ برابری از حدود یکمیلیون و ۱۵۵ هزار تومان در بهار ۱۳۸۸ به حدود ۴۶ میلیون تومان در بهار ۱۴۰۰ رسیده است.

قلقگیری دقیق با مالیات سالانه بر مسکن

یکی از دغدغههای جدی متخصصان و کارشناسان مسکن این است که اگر قرار باشد مالیات بر مسکن کارا و اثرگذار باشد، سوال این است این پایه مالیاتی چه مختصاتی باید داشته باشد. بررسی تجارب جهانی نشان میدهد سه پایه مالیاتی شامل ﻣﺎﻟﯿﺎت ﺑﺮ عایدی ﺳﺮﻣﺎﯾﻪ (CGT)، ﻣﺎﻟﯿﺎت ﺑﺮ واﺣﺪﻫﺎی ﻣﺴﮑﻮﻧﯽ ﺧﺎﻟﯽ (VHT) و ﻣﺎﻟﯿﺎت ﺑﺮ ﺧﺮﯾﺪ اﻣﻼک ﮔﺮانقیمت (SDLT) را به جهاتی باید در رده مالیاتهای فرعی دستهبندی کرد. دلیل این امر ضعف اجرایی در شناسایی، ضعف بنیادی در پایه مالیاتی و ارزشگذاری املاک، ازدیاد هزینههای وصول مالیات نسبت به درآمدهای جمعآوری شده آن، دشواریهای اجرا (اخذ)، مقیاس کوچک عملکردی، هزینههای زیاد اجرا، زمینههای مستعد برای فرار مالیاتی و... در این سه پایه مالیاتی است، برای مثال ﺗﻌﺪاد واﺣﺪﻫﺎی ﻣﺴﮑﻮﻧﯽ ﻣﺸﻤﻮل ﻣﺎﻟﯿﺎت اﻣﻼک ﮔﺮانقیمت بسیار محدود است. در همین خصوص بررسی جزئیات درآمدی سازمان امور مالیاتی در ۹ ماهه نخست امسال نشان میدهد کل درآمد مالیاتی از مالیات بر خانههای گرانقیمت در این مدت فقط ۵۷ میلیون تومان بوده است.

ﻣﺎﻟﯿﺎت ﺑﺮ عایدی ﺳﺮﻣﺎﯾﻪ (CGT) نیز گرچه برای مهار و خارج کردن آن دسته از خریداران غیرمصرفی (سفتهبازها) مناسب است که در دوره التهاب قیمت آن هم در کوتاهمدت موجسواری میکنند، اما برای مقابله با سوداگری آن دسته از ملاکانی که مسکن را برای بلندمدت میخرند، کاربردی ندارد. این بخش از خریداران و محتکران مسکن -که اتفاقا در ایران شامل شرکتهای خصولتی، خصوصی، بانکها و اشخاص حقیقی هستند- با اطلاع از این خلأقانونی، بهخوبی از بازدهی بسیار بالای مسکن در بلندمدت بهره میبرند. درخصوص مالیات بر خانههای خالی آنطور که آمارها نشان میدهد از سال ۱۳۹۴ که این پایه مالیاتی پرسروصدا مطرح شد، بهرغم اینکه مرکز آمار ایران ادعا کرده بود بیش از ۵.۲ میلیون واحد مسکونی خالی در کشور وجود دارد، اما طی دوسال اخیر تا هفته گذشته فقط ۳۷۰۰ واحد خالی از سوی مردم به وزارت راه و شهرسازی اعلام و این وزارتخانه برای اخذ مالیات به سازمان امور مالیاتی معرفی کرده است. البته مدیرکل دفتر اقتصاد مسکن وزارت راه و شهرسازی میگوید دادههای این وزارتخانه نشان میدهد یکمیلیون و ۱۷۰ هزار خانه خالی در کشور وجود دارد. بههرحال طی چندین سال تاکید بر اجرای این پایه مالیاتی، تا پایان ۹ ماهه امسال این پایه مالیاتی هیچدرآمدی برای دولت نداشته است. لازم بهذکر است فرعی خواندن این سه دسته به مفهوم عدم کارایی این پایههای مالیاتی نیست، بلکه هرکدام از اینها کارکرد خاصی دارند که جایگزین دیگری نمیشود، اما آنطور که گفته شد، درمجموع حتی با اجرای کامل این پایههای مالیاتی، باز هم خلأهای زیادی درخصوص مالیات بخش مسکن وجود خواهد داشت. درمجموع نتایج مطالعات جهانی نشان میدهد دولتها در دنیا برای تنظیم بازار مسکن به ترتیب از پنج روش دریافت مالیات سالانه از زمین (در برخی کشورها)، دریافت مالیات سالانه از املاک مسکونی، دریافت مالیات عایدی سرمایه، دریافت مالیات از معاملات مکرر مسکن و در وهله پنجم دریافت مالیات از خانههای خالی استفاده میکنند.

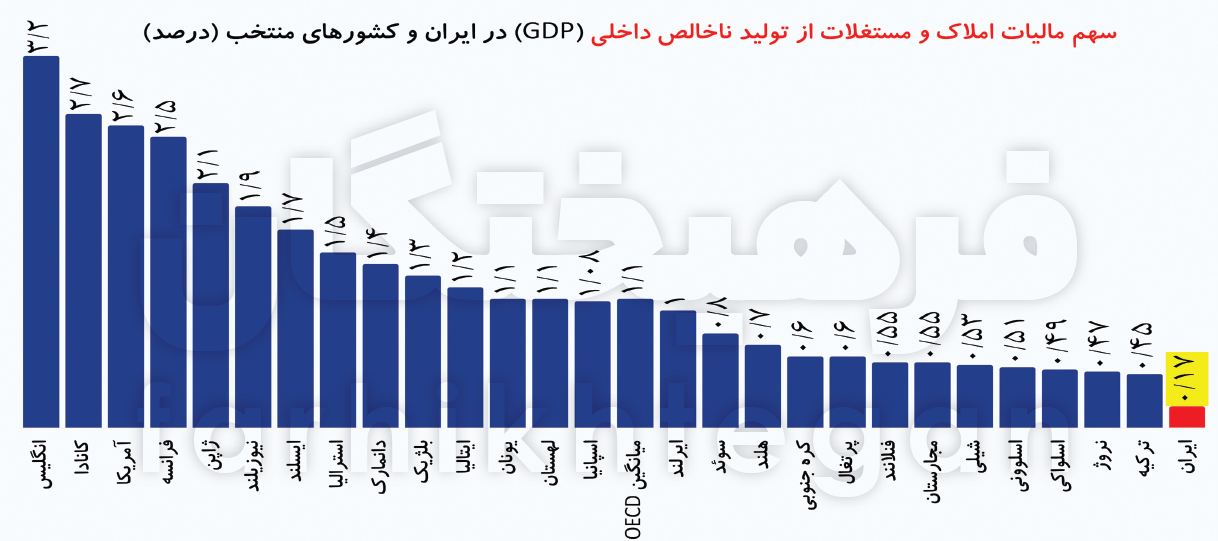

نرخ مالیات املاک انگلیس ۱۹ برابر ایران

براساس گزارش سازمان همکاری و توسعه اقتصادی (OECD) مالیات بر املاک در کشورهای عضو این سازمان بهطور میانگین حدود ۱/۱ درصد از کل تولید ناخالص داخلی این کشورها را شامل میشود. در انگلیس که بالاترین نرخ مالیات از املاک را دارد، سهم مالیات از GDP این کشور حدود ۳.۲ درصد است. در کانادا که رتبه دوم را دارد، سهم مالیات از GDP حدود ۲.۷ درصد است. این میزان در کشور آمریکا ۲.۶ درصد، در فرانسه ۲.۵ درصد، در ژاپن ۲.۱ درصد، در نیوزیلند ۱.۹ درصد، در ایسلند ۱.۷ درصد، در استرالیا ۱.۵ درصد، در دانمارک ۱.۴ درصد، در بلژیک ۱.۳ درصد، در ایتالیا ۱.۲ درصد و در کشورهای یونان و لهستان هر کدام ۱/۱ درصد است. در مابقی کشورها این میزان بین نیم تا یک درصد از GDP را شامل میشود. اما در ایران با درنظر گرفتن مجموع درآمدهای دولت و شهرداریها از مالیات بر مستغلات، مالیات بر نقلوانتقال سرقفلی و مالیات بر نقلوانتقال املاک، کل درآمد این سه بخش در سال ۱۳۹۹ حدود ۵ هزار و ۸۲۷ میلیارد تومان بوده که این میزان سهم ۰.۱۷ درصدی از GDP ایران (به قیمت جاری) در سال ۱۳۹۹ را شامل میشود. این مقدار با این حساب، برای مقایسه کافی است. تصور کنیم، سهم مالیات املاک و مستغلات از GDP انگلیس ۱۸.۸ برابر ایران است، در کانادا ۱۵.۹ برابر، در آمریکا ۱۵.۳ برابر، در فرانسه ۱۴.۷ برابر، در ژاپن ۱۲.۴ برابر، در نیوزیلند ۱۱.۲ برابر و در مجموع کشورهای OECD سهم مالیات از GDP حدود ۶.۵ برابر ایران است. حتی این رقم در ترکیه نیز ۲.۶ برابر ایران است.

تجربه کرهجنوبی در مالیات املاک

مالیات بر داراییها در کرهجنوبی بالاترین نرخ را بین کشورهای عضو سازمان همکاری و توسعه اقتصادی (OECD) دارد. در این کشور ۱۴.۲ درصد از درآمد مالیاتی دولت مربوط به مالیات بر داراییهاست. پس از این کشور، کانادا با ۱۲.۱ درصد و آمریکا با ۱۱.۹ درصد به ترتیب دوم و سوم هستند. انگلیس با ۱۱.۸ درصد، لوکزامبورگ با ۱۰ درصد، استرالیا با ۹.۸ درصد، کلمبیا با ۹.۷ درصد، فرانسه با ۸/۸ درصد، ژاپن با ۸.۲ درصد و بلژیک با ۸ درصد در رتبههای چهارم تا دهم قرار دارند.

یکی از انواع مالیاتهای زیرمجموعه پایه مالیات بر دارایی در کرهجنوبی، مالیات بر مسکن است. در این کشور بسته به مکان جغرافیایی، نوع ساختمان و... برای مقابله با سفتهبازی و احتکار مسکن، دولت پیشنهاد میکند پایه مالیات بر دارایی آپارتمانها در مناطق تعیینشده اخذ شود. در کرهجنوبی صاحبان املاکی که دارایی آنها از مقدار آستانه معینی فراتر میرود، موظف به پرداخت مالیات جامع املاک و مستغلات هستند. مالیات جامع املاک و مستغلات بین ۰.۵ تا ۲ درصد از ارزش ملک است. برای مثال در سال ۲۰۱۹ خانههای زیر ۵۴۰ هزار دلار باید معادل ۰.۵ درصد ارزش ملک، خانههای با قیمت ۵۴۰ هزار تا یکمیلیون دلار حدود ۰.۷۵ درصد از ارزش ملک، خانههای با ارزش یک تا ۴.۵ میلیون دلار حدود یکدرصد، خانههای با ارزش ۴.۵ تا ۸.۵ میلیون دلاری ۱.۵ درصد و خانههای بالای ۸.۵ میلیون دلار باید معادل ۲ درصد از ارزش ملک را بهعنوان مالیات بر نگهداری املاک و مستغلات جامع منازل مسکونی پرداخت کنند. برای مثال کسی که خانهای به ارزش ۸.۵ میلیون دلار داشته باشد، باید سالانه ۱۷۰ هزار دلار که معادل ۵ میلیارد تومان ایران میشود، مالیات مالکیت مسکن بدهد. در این کشور مالیات ویلاهای مسکونی حدود ۴ درصد از ارزش ملک است. همچنین مالیات بر زمینهای مسکونی ۰.۷۵ تا ۲ درصد است.

در سال ۲۰۱۹، کل درآمد حاصل از مالیات جامع املاک و مستغلات در کرهجنوبی به حدود ۲.۷ تریلیون وون کرهجنوبی رسیده که نسبت به سال قبل ۴۳ درصد رشد نشان میدهد. طبق آمارهای سازمان آماری معتبر statista، درآمد کرهجنوبی از مالیات جامع املاک و مستغلات از حدود ۸۶۰ میلیون در سال ۲۰۱۰ به ۲ میلیارد و ۲۳۰ میلیون دلار در سال ۲۰۱۹ رسیده است.

۳ مالیات فرعی در بخش مسکن

بررسی تجربیات جهانی نشان میدهد در سطح ﺟﻬﺎن، کشورهای مختلف ﺑﻪﻣﻨﻈﻮر ﮐﻨﺘﺮل ﺳﻮداﮔﺮی، ﮐﺴﺐ درآﻣﺪ، ﺗﺤﻘﻖ اﻫﺪاف ﺑﺨﺶ ﻣﺴﮑﻦ و ﺗﺨﺼﯿﺺ ﺑﻬﯿﻨﻪ ﻣﻨﺎﺑﻊ، ﺑﻬﺒﻮد اﻫﺪاف ﺗﻮزﯾﻊ درآﻣﺪ اﺑﺰار ﻣﺎﻟﯿﺎﺗﯽ ﻣﺘﻨﺎﺳﺐ ﺑﺎ آن ﮐﺎرﮐﺮد را ﺑﻪﮐﺎر ﮔﺮﻓﺘﻪاند که از ﻣﻬﻢﺗﺮﯾﻦ آﻧﻬﺎ ﻣﯽﺗﻮان ﺑﻪ ﻣﺎﻟﯿﺎت ﺑﺮ عایدی ﺳﺮﻣﺎﯾﻪ (CGT)، ﻣﺎﻟﯿﺎت ﺑﺮ ارزش زﻣﯿﻦ (LVT)، ﻣﺎﻟﯿﺎت ﺑﺮ واﺣﺪﻫﺎی ﻣﺴﮑﻮﻧﯽ ﺧﺎﻟﯽ (VHT) و ﻣﺎﻟﯿﺎت ﺑﺮ ﺧﺮﯾﺪ اﻣﻼک ﮔﺮانقیمت (SDLT) اشاره کرد، اما یکی دیگر از انواع مالیات بر مسکن، مالیات بر مالکیت یا ملاکی مسکن است.

۱- مالیات بر عایدی ﺳﺮﻣﺎﯾﻪ (CGT):

در ادﺑﯿﺎت اﻗﺘﺼﺎدی اﻋﺘﻘﺎد ﺑﺮ این اﺳﺖ ﮐﻪ ﻧﻮﺳﺎنﻫﺎ و ﺷﻮکﻫﺎی ادواری ﺑﺨﺶ ﻣﺴﮑﻦ ﻋﻤﻮﻣا ﺗﺤﺖتاﺛﯿﺮ ﺷﻮکﻫﺎی ﺗﻘﺎﺿﺎ و ﺳﻮداﮔﺮی در اﯾﻦ ﺑﺎزار ﻗﺮار دارد. ﯾﮑﯽ از اﺑﺰارﻫﺎی ﺑﺴﯿﺎر ﻣوﺛﺮ ﻣﺎﻟﯿﺎﺗﯽ ﮐﻪ ﻣﯽﺗﻮاﻧﺪ ﻣﺎﻧﻊ از ﻓﻌﺎﻟﯿﺖﻫﺎی ﺳﻮداﮔﺮاﻧﻪ و ورود و ﺧﺮوج ﺷﺪﯾﺪ ﺳﺮﻣﺎﯾﻪﻫﺎی ﺳﺮﮔﺮدان ﺑﻪ اﯾﻦ ﺑﺨﺶ شود و روﻧﺪ ﺳﺮﻣﺎﯾﻪﮔﺬاری را در اﯾﻦ ﺑﺨﺶ در ﻣﺴﯿﺮ ﺑﺎﺛﺒﺎت و ﺑﻪدور از ﻧﻮﺳﺎنﻫﺎی ادواری ﻗﺮار دﻫﺪ، ﻣﺎﻟﯿﺎت ﺑﺮ عایدی ﺳﺮﻣﺎﯾﻪ اﺳﺖ ﮐﻪ ﺳﺎﺑﻘﻪ ﺑﻪﮐﺎرﮔﯿﺮی آن در ﮐﺸﻮرﻫﺎی دﯾﮕﺮ ﺣﺘﯽ از ﻣﺎﻟﯿﺎت ﺑﺮ ارزش اﻓﺰوده ﻧﯿﺰ ﺑﯿﺸﺘﺮ اﺳﺖ. این مالیات با نرخ بازدارنده بر مابهالتفاوت قیمت خرید و فروش اقلام مورد هدف ازجمله مسکن اعمال میشود. با استناد به تجارب کشورهای پیشرفته و مطالعات علمی میتوان گفت اخذ این مالیات در بخش مسکن، آثار مثبتی را ازجمله کنترل تقاضای سوداگری و تورم، کاهش شکاف طبقاتی در جامعه، هدایت نقدینگی بهسمت تولید و رونق ساختوساز، افزایش ثبات و پیشبینیپذیری اقتصاد و افزایش قدرت خرید مردم دارد. این پایه مالیاتی تنها سوداگران و تقاضاهای غیرمصرفی را مورد هدف قرار میدهد؛ بنابراین خانه اصلی هر فرد از پرداخت مالیات معاف است و هر خانواده به تعداد اعضای خود میتواند از معافیت مالیاتی در مالیات بر عایدی سرمایه و مالیات نقلوانتقال برخوردار باشد، همچنین سازندگانی که اقدام به تولید و عرضه واحدهای مسکونی (ساختمانهای نوساز) میکنند از پرداخت این مالیات معاف هستند.

۲- ﻣﺎﻟﯿﺎت ﺑﺮ واﺣﺪﻫﺎی ﻣﺴﮑﻮﻧﯽ ﺧﺎﻟﯽ (VHT):

ﯾﮑﯽ از اﺑﺰارﻫﺎی دولتها ﺑﺮای ﺗﺨﺼﯿﺺ ﺑﻬﯿﻨﻪ ﻣﻨﺎﺑﻊ ﻣﻮﺟﻮد ﻣﺴﮑﻦ در ﺷﺮاﯾﻂ ﻧﺎﺑﺮاﺑﺮی ﻋﺮﺿﻪ و ﺗﻘﺎﺿﺎ، وﺿﻊ ﻣﺎﻟﯿﺎت ﺑﺮ ﺧﺎﻧﻪﻫﺎی ﺧﺎﻟﯽ از ﺳﮑﻨﻪ (Vacant Home Tax) اﺳﺖ. وﺿﻊ ﻧﺮخ ﻣﻨﺎﺳﺐ ﻣﺎﻟﯿﺎت ﻣﻨﺠﺮ ﺑﻪ اﻓﺰاﯾﺶ ﻫﺰﯾﻨﻪ ﻧﮕﻬﺪاری ﺧﺎﻧﻪﻫﺎی ﺧﺎﻟﯽ ﺑﺮای ﻣﺎﻟﮑﺎن ﺷﺪه و ﺑﻪﻋﻨﻮان اﺑﺰار و اﻫﺮﻣﯽ ﻣﮑﻤﻞ درﮐﻨﺎر ﻋﺮﺿﻪ ﻣﺴﮑﻦ ﺑﺮای ﮐﺎﻫﺶ ﻗﯿﻤﺖ ﻣﺴﮑﻦ و اﯾﺠﺎد ﺗﻌﺎدل در ﺑﺎزار اﺳﺖ. از اینرو وضع مالیات بر خانههای خالی بهعنوان ابزاری تنظیمگر جهت مقابله با این نوع فعالیت سوداگرانه و بهبود مدیریت بازار مسکن، امری ضروری و اجتنابناپذیر است.

۳- مالیات ﺑﺮ ﺧﺮﯾﺪ اﻣﻼک ﮔﺮانقیمت (SDLT):

از دﯾﮕﺮ اﻫﺪاف ﻧﻈﺎمﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ در ﺣﻮزه زﻣﯿﻦ و ﻣﺴﮑﻦ ﺷﻬﺮی، اخذ مالیات ﺑﺮ ﺧﺮﯾﺪ اﻣﻼک ﮔﺮانقیمت (SDLT) است. واﺣﺪﻫﺎی ﻣﺴﮑﻮﻧﯽ ﮔﺮانقیمت از ﻣﻨﻈﺮ ﻣﺎﻟﯿﺎت ارزش اﻓﺰوده ﻣﯽﺗﻮانند ﻣﻨﺒﻊ اﺧﺬ ﻣﺎﻟﯿﺎت ﺑﺎشند. ﺑﺎ ﺗﻮﺟﻪ ﺑﻪ اﯾﻨﮑﻪ واﺣﺪﻫﺎی ﻣﺴﮑﻮﻧﯽ ﮔﺮانقیمت ﺗﻨﻬﺎ ﺑﺎ ﻫﺪف ﺳﺮﭘﻨﺎه ﺧﺮﯾﺪاری ﻧﺸﺪهاﻧﺪ و ارزش داراﯾﯽ آﻧﻬﺎ ﻧﻘﺶ ﻏﺎﻟﺐ در ﺧﺮﯾﺪ آن اﺳﺖ، ﺑﻨﺎﺑﺮاﯾﻦ ﻣﯽﺗﻮانند ﻣﻨﺒﻊ اﺧﺬ ﻣﺎﻟﯿﺎت باشند، ﺑﻪ این دﻟﯿﻞ که اﯾﻦ ﻣﺎﻟﯿﺎت از اﻣﻼک ﺑﺎ ﻗﯿﻤﺖ ﺑﺎﻻﺗﺮ از ﻗﯿﻤﺖ ﻣﺘﻮﺳﻂ اﺧﺬ ﻣﯽﺷﻮد، ﺗﻌﺪاد واﺣﺪﻫﺎی ﻣﺴﮑﻮﻧﯽ ﻣﺸﻤﻮل ﻣﺎﻟﯿﺎت ﻣﺤﺪود اﻣﺎ درآﻣﺪﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ ﺣﺎصل از آن ﻗﺎﺑﻞﺗﻮﺟﻪ اﺳﺖ.

رشد ۴۰ برابری قیمت زمین در نبود ﻣﺎﻟﯿﺎت LVT

ﯾﮑﯽ از اﺑﺰارﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ، ﺗﺨﺼﯿﺺ ﺑﻬﯿﻨﻪ ﻣﻨﺎﺑﻊ زﻣﯿﻦ و ﻣﺴﮑﻦ ﺷﻬﺮی ﻣﺎﻟﯿﺎت ﺑﺮ ارزش زﻣﯿﻦ اﺳﺖ. اﻓﺰاﯾﺶ روزاﻓﺰون ﺗﻘﺎﺿﺎ ﺑﺮای ﻣﺴﮑﻦ ﺑﺎ ﺗﻮﺟﻪ ﺑﻪ اﻓﺰاﯾﺶ ﺟﻤﻌﯿﺖ ﺷﻬﺮﻧﺸﯿﻦ از ﺳﻮﯾﯽ و ﻣﺤﺪودﺑﻮدن ﻣﻨﺎﺑﻊ زﻣﯿﻦ ﺷﻬﺮی و ﻋﺪم اﻣﮑﺎن ﺗﻮﻟﯿﺪ زﻣﯿﻦ، اﺳﺘﻔﺎده ﺑﻬﯿﻨﻪ از ﻣﻨﺎﺑﻊ زﻣﯿﻦ ﺷﻬﺮی ﻣﻮﺟﻮد را اﺟﺘﻨﺎبﻧﺎﭘﺬﯾﺮ ﻣﯽﺳﺎزد. اﺳﺘﻔﺎده از اﺑﺰارﻫﺎی ﻣﺎﻟﯿﺎﺗﯽ ﻣﯽﺗﻮاﻧﺪ ﻣﺎﻟﮑﺎن زﻣﯿﻦ و ﻣﺴﮑﻦ ﺷﻬﺮی را ﺑﻪﺳﻤﺖ ﺗﺨﺼﯿﺺ ﺑﻬﯿﻨﻪ ﻣﻨﺎﺑﻊ زﻣﯿﻦ و ﻣﺴﮑﻦ ﻫﺪاﯾﺖ ﮐﻨﺪ. در این زمینه بررسیها نشان میدهد درحالحاضر بیش از ۳۰ کشور در سراسر جهان یک نوع مالیات با عنوان «مالیات بر ارزش زمین» (LVT) را برای مقابله با سوداگری در بخش زمین پیادهسازی کردهاند.

در آمریکا این نوع مالیات از سال ۱۹۱۳ اجرا میشود و مسئولان ایالت پنسیلوانیا اولین قانون این نوع مالیات را اجرا کردهاند. تعداد کم کشورهایی که این نوع مالیات را اجرا کردهاند، به این معنی نیست که این نوع ابزار مالیاتی قابلیت اجرایی ندارد یا موثر نیست، بلکه اغلب کشورهای جهان به این دلیل که موضوع سوداگری مسکن را ندارند، نیازی به ایجاد این نوع مالیات ندارند. ﻣﺎﻟﯿﺎت ﺑﺮ ارزش زﻣﯿﻦ ﺑﺎ ﻫﺪاﯾﺖ ﻣﺎﻟﮑﺎن ﺑﻪ ﺗﺨﺼﯿﺺ ﺑﻬﯿﻨﻪ ﻣﻨﺎﺑﻊ ﺧﻮد ﻋﻤﻼ در ﺣﻮزه زﻣﯿﻦﻫﺎی ﻣﺴﮑﻮﻧﯽ ﺷﻬﺮی ﻣﻨﺠﺮ ﺑﻪ اﻓﺰاﯾﺶ ﺳﺎﺧﺖوﺳﺎز ﻣﯽﺷﻮد. در ﺷﺮاﯾﻄﯽ ﮐﻪ ﺑﺎزار زﻣﯿﻦ ﺑﺎ اﻓﺰاﯾﺶ ﻗﯿﻤﺖ و اﻧﺘﻈﺎرات ﺗﻮرﻣﯽ ﻧﺎﺷﯽ از اﯾﻦ اﻓﺰاﯾﺶ ﻗﯿﻤﺖ ﻫﻤﺮاه ﺑﺎﺷﺪ، اﯾﻦ ﻧﻮع ﻣﺎﻟﯿﺎت ﻣﯽﺗﻮاﻧﺪ ﻣﻨﺠﺮ ﺑﻪ ﮐﺎﻫﺶ ﻗﯿﻤﺖ زﻣﯿﻦ در ﺑﺎزار ﺷﻮد؛ ﭼﺮاﮐﻪ ﺑﺎ اﻓﺰاﯾﺶ ﻫﺰﯾﻨﻪﻫﺎی ﻧﮕﻬﺪاری زﻣﯿﻦ، ﻣﺎﻟﮑﺎﻧﯽ ﮐﻪ ﻗﺎدر ﺑﻪ اﺳﺘﻔﺎده ﺑﻬﯿﻨﻪ از زﻣﯿﻦ ﺧﻮد ﻧﺒﺎﺷﻨﺪ، اﻗﺪام ﺑﻪ ﻓﺮوش زﻣﯿﻦﻫﺎی ﺧﻮد میکنند و درﻧﺘﯿﺠﻪ ﺑﺎ اﻓﺰاﯾﺶ ﻋﺮﺿﻪ زﻣﯿﻦ در ﺑﺎزار، ﻗﯿﻤﺖ زﻣﯿﻦ ﻣﯽﺗﻮاﻧﺪ ﮐﺎﻫﺶ ﯾﺎﺑﺪ. اما در ایران موضوع بسیار متفاوت است؛ چراکه بررسیها نشان میدهد در این زمینه با وجود اینکه بخش عمده هزینه ساخت مسکن مربوط به قیمت زمین و زمین یکی از ابزارهای سوداگری و احتکار است، ابزار مالیاتی برای کنترل سوداگری در این بخش وجود ندارد. این موضوع از این منظر اهمیت دارد که طی ۱۰ سال اخیر قیمت زمین در شهر تهران با افزایش نزدیک به ۴۰ برابری از حدود یکمیلیون و ۱۵۵ هزار تومان در بهار ۱۳۸۸ به حدود ۴۶ میلیون تومان در بهار ۱۴۰۰ رسیده است.

قلقگیری دقیق با مالیات سالانه بر مسکن

یکی از دغدغههای جدی متخصصان و کارشناسان مسکن این است که اگر قرار باشد مالیات بر مسکن کارا و اثرگذار باشد، سوال این است این پایه مالیاتی چه مختصاتی باید داشته باشد. بررسی تجارب جهانی نشان میدهد سه پایه مالیاتی شامل ﻣﺎﻟﯿﺎت ﺑﺮ عایدی ﺳﺮﻣﺎﯾﻪ (CGT)، ﻣﺎﻟﯿﺎت ﺑﺮ واﺣﺪﻫﺎی ﻣﺴﮑﻮﻧﯽ ﺧﺎﻟﯽ (VHT) و ﻣﺎﻟﯿﺎت ﺑﺮ ﺧﺮﯾﺪ اﻣﻼک ﮔﺮانقیمت (SDLT) را به جهاتی باید در رده مالیاتهای فرعی دستهبندی کرد. دلیل این امر ضعف اجرایی در شناسایی، ضعف بنیادی در پایه مالیاتی و ارزشگذاری املاک، ازدیاد هزینههای وصول مالیات نسبت به درآمدهای جمعآوری شده آن، دشواریهای اجرا (اخذ)، مقیاس کوچک عملکردی، هزینههای زیاد اجرا، زمینههای مستعد برای فرار مالیاتی و... در این سه پایه مالیاتی است، برای مثال ﺗﻌﺪاد واﺣﺪﻫﺎی ﻣﺴﮑﻮﻧﯽ ﻣﺸﻤﻮل ﻣﺎﻟﯿﺎت اﻣﻼک ﮔﺮانقیمت بسیار محدود است. در همین خصوص بررسی جزئیات درآمدی سازمان امور مالیاتی در ۹ ماهه نخست امسال نشان میدهد کل درآمد مالیاتی از مالیات بر خانههای گرانقیمت در این مدت فقط ۵۷ میلیون تومان بوده است.

ﻣﺎﻟﯿﺎت ﺑﺮ عایدی ﺳﺮﻣﺎﯾﻪ (CGT) نیز گرچه برای مهار و خارج کردن آن دسته از خریداران غیرمصرفی (سفتهبازها) مناسب است که در دوره التهاب قیمت آن هم در کوتاهمدت موجسواری میکنند، اما برای مقابله با سوداگری آن دسته از ملاکانی که مسکن را برای بلندمدت میخرند، کاربردی ندارد. این بخش از خریداران و محتکران مسکن -که اتفاقا در ایران شامل شرکتهای خصولتی، خصوصی، بانکها و اشخاص حقیقی هستند- با اطلاع از این خلأقانونی، بهخوبی از بازدهی بسیار بالای مسکن در بلندمدت بهره میبرند. درخصوص مالیات بر خانههای خالی آنطور که آمارها نشان میدهد از سال ۱۳۹۴ که این پایه مالیاتی پرسروصدا مطرح شد، بهرغم اینکه مرکز آمار ایران ادعا کرده بود بیش از ۵.۲ میلیون واحد مسکونی خالی در کشور وجود دارد، اما طی دوسال اخیر تا هفته گذشته فقط ۳۷۰۰ واحد خالی از سوی مردم به وزارت راه و شهرسازی اعلام و این وزارتخانه برای اخذ مالیات به سازمان امور مالیاتی معرفی کرده است. البته مدیرکل دفتر اقتصاد مسکن وزارت راه و شهرسازی میگوید دادههای این وزارتخانه نشان میدهد یکمیلیون و ۱۷۰ هزار خانه خالی در کشور وجود دارد. بههرحال طی چندین سال تاکید بر اجرای این پایه مالیاتی، تا پایان ۹ ماهه امسال این پایه مالیاتی هیچدرآمدی برای دولت نداشته است. لازم بهذکر است فرعی خواندن این سه دسته به مفهوم عدم کارایی این پایههای مالیاتی نیست، بلکه هرکدام از اینها کارکرد خاصی دارند که جایگزین دیگری نمیشود، اما آنطور که گفته شد، درمجموع حتی با اجرای کامل این پایههای مالیاتی، باز هم خلأهای زیادی درخصوص مالیات بخش مسکن وجود خواهد داشت. درمجموع نتایج مطالعات جهانی نشان میدهد دولتها در دنیا برای تنظیم بازار مسکن به ترتیب از پنج روش دریافت مالیات سالانه از زمین (در برخی کشورها)، دریافت مالیات سالانه از املاک مسکونی، دریافت مالیات عایدی سرمایه، دریافت مالیات از معاملات مکرر مسکن و در وهله پنجم دریافت مالیات از خانههای خالی استفاده میکنند.

نرخ مالیات املاک انگلیس ۱۹ برابر ایران

براساس گزارش سازمان همکاری و توسعه اقتصادی (OECD) مالیات بر املاک در کشورهای عضو این سازمان بهطور میانگین حدود ۱/۱ درصد از کل تولید ناخالص داخلی این کشورها را شامل میشود. در انگلیس که بالاترین نرخ مالیات از املاک را دارد، سهم مالیات از GDP این کشور حدود ۳.۲ درصد است. در کانادا که رتبه دوم را دارد، سهم مالیات از GDP حدود ۲.۷ درصد است. این میزان در کشور آمریکا ۲.۶ درصد، در فرانسه ۲.۵ درصد، در ژاپن ۲.۱ درصد، در نیوزیلند ۱.۹ درصد، در ایسلند ۱.۷ درصد، در استرالیا ۱.۵ درصد، در دانمارک ۱.۴ درصد، در بلژیک ۱.۳ درصد، در ایتالیا ۱.۲ درصد و در کشورهای یونان و لهستان هر کدام ۱/۱ درصد است. در مابقی کشورها این میزان بین نیم تا یک درصد از GDP را شامل میشود. اما در ایران با درنظر گرفتن مجموع درآمدهای دولت و شهرداریها از مالیات بر مستغلات، مالیات بر نقلوانتقال سرقفلی و مالیات بر نقلوانتقال املاک، کل درآمد این سه بخش در سال ۱۳۹۹ حدود ۵ هزار و ۸۲۷ میلیارد تومان بوده که این میزان سهم ۰.۱۷ درصدی از GDP ایران (به قیمت جاری) در سال ۱۳۹۹ را شامل میشود. این مقدار با این حساب، برای مقایسه کافی است. تصور کنیم، سهم مالیات املاک و مستغلات از GDP انگلیس ۱۸.۸ برابر ایران است، در کانادا ۱۵.۹ برابر، در آمریکا ۱۵.۳ برابر، در فرانسه ۱۴.۷ برابر، در ژاپن ۱۲.۴ برابر، در نیوزیلند ۱۱.۲ برابر و در مجموع کشورهای OECD سهم مالیات از GDP حدود ۶.۵ برابر ایران است. حتی این رقم در ترکیه نیز ۲.۶ برابر ایران است.

تجربه کرهجنوبی در مالیات املاک

مالیات بر داراییها در کرهجنوبی بالاترین نرخ را بین کشورهای عضو سازمان همکاری و توسعه اقتصادی (OECD) دارد. در این کشور ۱۴.۲ درصد از درآمد مالیاتی دولت مربوط به مالیات بر داراییهاست. پس از این کشور، کانادا با ۱۲.۱ درصد و آمریکا با ۱۱.۹ درصد به ترتیب دوم و سوم هستند. انگلیس با ۱۱.۸ درصد، لوکزامبورگ با ۱۰ درصد، استرالیا با ۹.۸ درصد، کلمبیا با ۹.۷ درصد، فرانسه با ۸/۸ درصد، ژاپن با ۸.۲ درصد و بلژیک با ۸ درصد در رتبههای چهارم تا دهم قرار دارند.

یکی از انواع مالیاتهای زیرمجموعه پایه مالیات بر دارایی در کرهجنوبی، مالیات بر مسکن است. در این کشور بسته به مکان جغرافیایی، نوع ساختمان و... برای مقابله با سفتهبازی و احتکار مسکن، دولت پیشنهاد میکند پایه مالیات بر دارایی آپارتمانها در مناطق تعیینشده اخذ شود. در کرهجنوبی صاحبان املاکی که دارایی آنها از مقدار آستانه معینی فراتر میرود، موظف به پرداخت مالیات جامع املاک و مستغلات هستند. مالیات جامع املاک و مستغلات بین ۰.۵ تا ۲ درصد از ارزش ملک است. برای مثال در سال ۲۰۱۹ خانههای زیر ۵۴۰ هزار دلار باید معادل ۰.۵ درصد ارزش ملک، خانههای با قیمت ۵۴۰ هزار تا یکمیلیون دلار حدود ۰.۷۵ درصد از ارزش ملک، خانههای با ارزش یک تا ۴.۵ میلیون دلار حدود یکدرصد، خانههای با ارزش ۴.۵ تا ۸.۵ میلیون دلاری ۱.۵ درصد و خانههای بالای ۸.۵ میلیون دلار باید معادل ۲ درصد از ارزش ملک را بهعنوان مالیات بر نگهداری املاک و مستغلات جامع منازل مسکونی پرداخت کنند. برای مثال کسی که خانهای به ارزش ۸.۵ میلیون دلار داشته باشد، باید سالانه ۱۷۰ هزار دلار که معادل ۵ میلیارد تومان ایران میشود، مالیات مالکیت مسکن بدهد. در این کشور مالیات ویلاهای مسکونی حدود ۴ درصد از ارزش ملک است. همچنین مالیات بر زمینهای مسکونی ۰.۷۵ تا ۲ درصد است.

در سال ۲۰۱۹، کل درآمد حاصل از مالیات جامع املاک و مستغلات در کرهجنوبی به حدود ۲.۷ تریلیون وون کرهجنوبی رسیده که نسبت به سال قبل ۴۳ درصد رشد نشان میدهد. طبق آمارهای سازمان آماری معتبر statista، درآمد کرهجنوبی از مالیات جامع املاک و مستغلات از حدود ۸۶۰ میلیون در سال ۲۰۱۰ به ۲ میلیارد و ۲۳۰ میلیون دلار در سال ۲۰۱۹ رسیده است.